Wystawianie faktur to jeden z podstawowych obowiązków każdego przedsiębiorcy, freelancera czy osoby prowadzącej działalność nierejestrowaną. W 2026 roku czeka nas prawdziwa rewolucja w tym zakresie, związana z wprowadzeniem obowiązkowego Krajowego Systemu e-Faktur (KSeF). Ten kompleksowy przewodnik pomoże Ci zrozumieć nowe zasady, uniknąć błędów i zachować pełną zgodność z przepisami, niezależnie od tego, czy dopiero zaczynasz swoją przygodę z biznesem, czy szukasz aktualnych informacji.

Wystawianie faktur w 2026 roku: kompleksowy przewodnik po KSeF i obowiązkowych elementach

- Od 2026 roku Krajowy System e-Faktur (KSeF) stanie się obowiązkowy dla większości przedsiębiorców, wprowadzając ustrukturyzowane faktury XML.

- Kluczowe terminy wdrożenia KSeF zależą od obrotów firmy w 2024 roku, z najwcześniejszym startem już 1 lutego 2026 r. dla największych podmiotów.

- Faktury w KSeF będą przechowywane w systemie przez 10 lat, a datą wystawienia będzie dzień przesłania i otrzymania Urzędowego Poświadczenia Odbioru (UPO).

- Każda faktura, niezależnie od formy, musi zawierać szereg obowiązkowych elementów, takich jak dane stron, daty, nazwy towarów/usług, ceny netto i stawki VAT.

- Podatnicy zwolnieni z VAT (np. do limitu 240 tys. zł przychodów rocznie od 2026 r.) wystawiają faktury z oznaczeniem "zw" w polu stawki VAT.

- Działalność nierejestrowana również może wystawiać faktury lub rachunki na żądanie kupującego, z limitem przychodów wynoszącym 10813,50 zł na kwartał w 2026 roku.

KSeF w 2026 roku: zrozum rewolucję w fakturowaniu

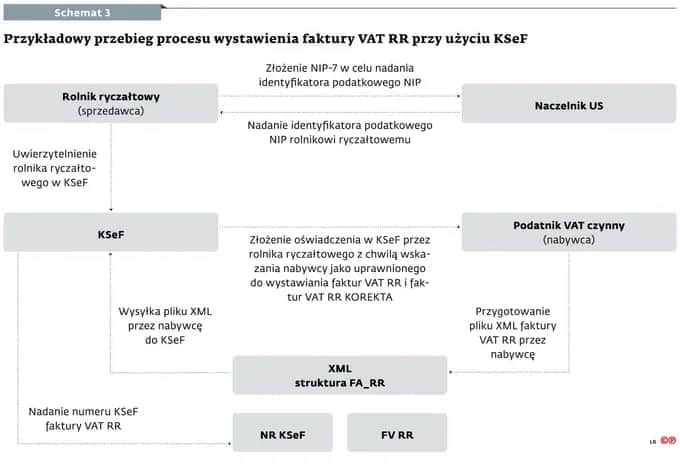

Krajowy System e-Faktur, w skrócie KSeF, to nic innego jak centralny system teleinformatyczny służący do wystawiania i odbierania faktur ustrukturyzowanych. Co to oznacza w praktyce? Faktury nie będą już przesyłane w formie PDF czy papierowej, lecz jako pliki w formacie XML, zgodne ze ściśle określoną strukturą logiczną FA(3). Od 2026 roku znajomość i umiejętność obsługi KSeF będzie absolutnie kluczowa dla każdego przedsiębiorcy w Polsce, ponieważ system ten stanie się obowiązkowy. To naprawdę duża zmiana, która ma na celu uszczelnienie systemu podatkowego i usprawnienie obiegu dokumentów.

Obowiązkowy KSeF: sprawdź kluczowe terminy dla Twojej firmy

Wdrożenie obowiązkowego KSeF nie nastąpi z dnia na dzień dla wszystkich. Ministerstwo Finansów zaplanowało je etapami, co daje firmom czas na dostosowanie się. Warto jednak już teraz sprawdzić, który termin dotyczy Twojej działalności, aby uniknąć przykrych niespodzianek.

| Grupa przedsiębiorców | Termin obowiązkowego KSeF |

|---|---|

| Przedsiębiorcy, których wartość sprzedaży brutto w 2024 r. przekroczyła 200 mln zł | Od 1 lutego 2026 r. |

| Pozostali przedsiębiorcy (w tym podatnicy zwolnieni z VAT) | Od 1 kwietnia 2026 r. |

| Najmniejsi przedsiębiorcy (wartość sprzedaży do 10 000 zł brutto miesięcznie) | Od 1 stycznia 2027 r. (obowiązek wystawiania); obowiązek odbierania faktur w KSeF już od 1 lutego 2026 r. |

Jak przygotować się na e-faktury? Pierwsze kroki i niezbędne narzędzia

Przygotowanie do KSeF to nie tylko kwestia techniczna, ale także organizacyjna. Dostęp do systemu będzie możliwy na kilka sposobów. Możesz skorzystać z bezpłatnych narzędzi udostępnianych przez Ministerstwo Finansów, takich jak Aplikacja Podatnika czy aplikacja mobilna. Wielu przedsiębiorców, zwłaszcza tych korzystających już z oprogramowania, zdecyduje się na integrację z komercyjnymi programami księgowymi, które zaoferują moduły KSeF. Niezależnie od wybranej ścieżki, kluczowe jest odpowiednie uwierzytelnienie w systemie.

- Profil Zaufany: To najprostsza i najczęściej wybierana metoda. Pozwala na potwierdzenie tożsamości online i jest szeroko wykorzystywana w kontaktach z administracją publiczną.

- Kwalifikowany podpis elektroniczny: Jest to płatne rozwiązanie, ale oferuje najwyższy poziom bezpieczeństwa i jest równoważne z podpisem własnoręcznym. Idealne dla tych, którzy już go posiadają lub potrzebują go do innych celów.

- Certyfikat KSeF: Specjalny certyfikat wydawany przez Ministerstwo Finansów, przeznaczony wyłącznie do autoryzacji w KSeF. Może być wygodną opcją dla firm, które nie chcą używać Profilu Zaufanego lub podpisu kwalifikowanego.

Warto pamiętać, że faktury w KSeF będą przechowywane w systemie przez 10 lat od końca roku, w którym zostały wystawione. To duża zaleta, ponieważ zwalnia nas z konieczności archiwizowania ich we własnym zakresie.

Wystawianie faktury w KSeF krok po kroku: od uwierzytelnienia do otrzymania UPO

Proces wystawiania faktury w KSeF, choć na początku może wydawać się skomplikowany, w rzeczywistości jest logiczny i ustrukturyzowany. Oto jak to wygląda:

- Uwierzytelnienie w systemie: Pierwszym krokiem jest zalogowanie się do KSeF za pomocą wybranej metody Profilu Zaufanego, kwalifikowanego podpisu elektronicznego lub certyfikatu KSeF. To gwarantuje, że tylko uprawnione osoby mają dostęp do Twoich danych.

- Przygotowanie faktury ustrukturyzowanej: Następnie przygotowujesz fakturę w formacie XML, zgodnym ze strukturą logiczną FA(3). Możesz to zrobić ręcznie za pomocą darmowych narzędzi MF lub automatycznie, korzystając z komercyjnego programu księgowego.

- Przesłanie faktury do KSeF: Gotową fakturę przesyłasz do Krajowego Systemu e-Faktur. System weryfikuje jej poprawność formalną i zgodność ze schemą.

- Nadanie numeru identyfikującego i UPO: Po pozytywnej weryfikacji KSeF nadaje fakturze unikalny numer identyfikujący i generuje Urzędowe Poświadczenie Odbioru (UPO). To właśnie data otrzymania UPO jest uznawana za datę wystawienia faktury. Od tego momentu faktura jest dostępna dla nabywcy w jego skrzynce KSeF.

Anatomia idealnej faktury: Twoja checklista obowiązkowych elementów

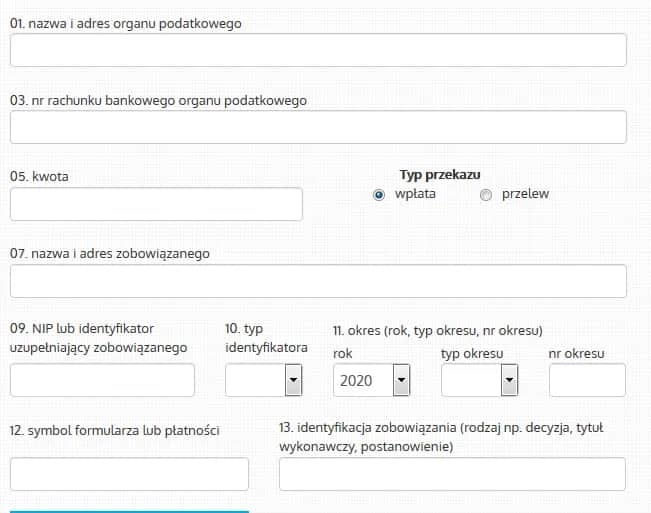

Niezależnie od tego, czy wystawiasz fakturę w KSeF, czy w innej formie (np. fakturę pro forma), musisz pamiętać o umieszczeniu na niej wszystkich obowiązkowych elementów. Ich brak może prowadzić do problemów z rozliczeniami. Oto kompleksowa lista:

- Dane sprzedawcy i nabywcy: Pełne nazwy (lub imiona i nazwiska w przypadku osób fizycznych) oraz adresy.

- Numery NIP: Zarówno sprzedawcy, jak i nabywcy. To kluczowy element identyfikacyjny.

- Kolejny, unikalny numer faktury: Musi zapewniać jednoznaczną identyfikację dokumentu.

- Data wystawienia: Dzień, w którym faktura została sporządzona (lub przesłana do KSeF i otrzymała UPO).

- Data dokonania lub zakończenia dostawy towarów/wykonania usługi: Jeśli jest inna niż data wystawienia faktury, należy ją wyraźnie wskazać.

- Nazwa (rodzaj) towaru lub usługi: Precyzyjny opis przedmiotu transakcji.

- Miara i ilość dostarczonych towarów lub zakres wykonanych usług: Dokładne określenie ilości lub zakresu.

- Cena jednostkowa netto: Cena jednej sztuki towaru lub jednostki usługi przed opodatkowaniem.

- Kwoty wszelkich opustów lub obniżek cen: Jeśli miały miejsce, muszą być wyszczególnione.

- Wartość sprzedaży netto: Suma cen jednostkowych netto pomniejszona o opusty.

- Stawka podatku VAT: Np. 23%, 8%, 5%. W przypadku zwolnienia z VAT należy wpisać "zw".

- Suma wartości sprzedaży netto z podziałem na poszczególne stawki: Jeśli na fakturze są towary/usługi z różnymi stawkami VAT, należy je pogrupować.

- Kwota podatku od sumy wartości sprzedaży netto: Wyliczona kwota VAT.

- Kwota należności ogółem: Całkowita kwota do zapłaty, czyli netto plus VAT.

Faktura bez VAT: jak wystawić, gdy korzystasz ze zwolnienia?

Nie każdy przedsiębiorca jest płatnikiem VAT. W Polsce istnieją dwa główne rodzaje zwolnień: zwolnienie podmiotowe (ze względu na limit przychodów) i zwolnienie przedmiotowe (ze względu na rodzaj świadczonych usług lub sprzedawanych towarów). Od 2026 roku limit przychodów dla zwolnienia podmiotowego z VAT wynosi 240 tys. zł rocznie. Jeśli Twoja firma korzysta z któregoś z tych zwolnień, wystawianie faktur wygląda nieco inaczej.- W polu przeznaczonym na stawkę VAT należy wpisać "zw" (zwolniony).

- Faktura taka jest wystawiana na żądanie nabywcy. Nabywca (np. inny przedsiębiorca) może zażądać faktury w terminie 3 miesięcy, licząc od końca miesiąca, w którym dokonano dostawy towaru lub wykonano usługę.

- Dodatkowo, na fakturze warto umieścić podstawę prawną zwolnienia z VAT (np. art. 113 ust. 1 ustawy o VAT dla zwolnienia podmiotowego lub konkretny przepis dla zwolnienia przedmiotowego).

Gdy coś pójdzie nie tak: przewodnik po korygowaniu faktur

W życiu gospodarczym pomyłki się zdarzają, a okoliczności transakcji mogą się zmienić. W takich sytuacjach niezbędne jest wystawienie faktury korygującej. Jako sprzedawca jesteś zobowiązany do jej wystawienia w kilku kluczowych sytuacjach:

- udzielenie rabatu po wystawieniu faktury pierwotnej,

- zwrot towaru przez nabywcę,

- zwrot zaliczki,

- podwyższenie ceny po wystawieniu faktury,

- stwierdzenie pomyłki w jakiejkolwiek pozycji faktury (np. w cenie, ilości, stawce VAT, danych nabywcy).

Obok faktury korygującej istnieje również nota korygująca. Jest to dokument wystawiany przez nabywcę, a nie sprzedawcę. Służy ona do poprawiania błędów formalnych na fakturze, które nie wpływają na jej wartość. Przykładem może być błąd w adresie nabywcy, jego NIP-ie czy nazwie firmy. Co ważne, notą korygującą nie można poprawiać błędów wpływających na wartość transakcji, takich jak cena, ilość towaru, stawka VAT czy kwota podatku. W takich przypadkach zawsze konieczna jest faktura korygująca wystawiona przez sprzedawcę.

Faktura pro forma: co to jest i dlaczego nie jest prawdziwą fakturą?

Faktura pro forma to dokument, który często pojawia się w obiegu gospodarczym, ale warto podkreślić, że nie jest ona dokumentem księgowym w rozumieniu ustawy o VAT czy PIT. To raczej forma oferty handlowej lub wezwania do zapłaty. Wystawiam ją, gdy chcę przedstawić klientowi szczegóły transakcji i poprosić o przedpłatę, zanim jeszcze dojdzie do faktycznej dostawy towaru czy wykonania usługi. Najważniejsze jest to, że faktura pro forma nie rodzi obowiązku podatkowego ani w VAT, ani w PIT.

- Nie należy jej traktować jako dowodu sprzedaży ani podstawy do odliczenia VAT.

- Nie księguje się jej w rejestrach VAT ani w księgach rachunkowych.

- W kontekście KSeF, faktura pro forma nie będzie obsługiwana przez system, ponieważ nie jest to faktura ustrukturyzowana w rozumieniu przepisów. Po dokonaniu płatności na podstawie pro formy, należy wystawić "prawdziwą" fakturę VAT lub fakturę ustrukturyzowaną w KSeF.

Przeczytaj również: Zapłata za fakturę w euro: Jaki kurs NBP wybrać i rozliczyć różnice?

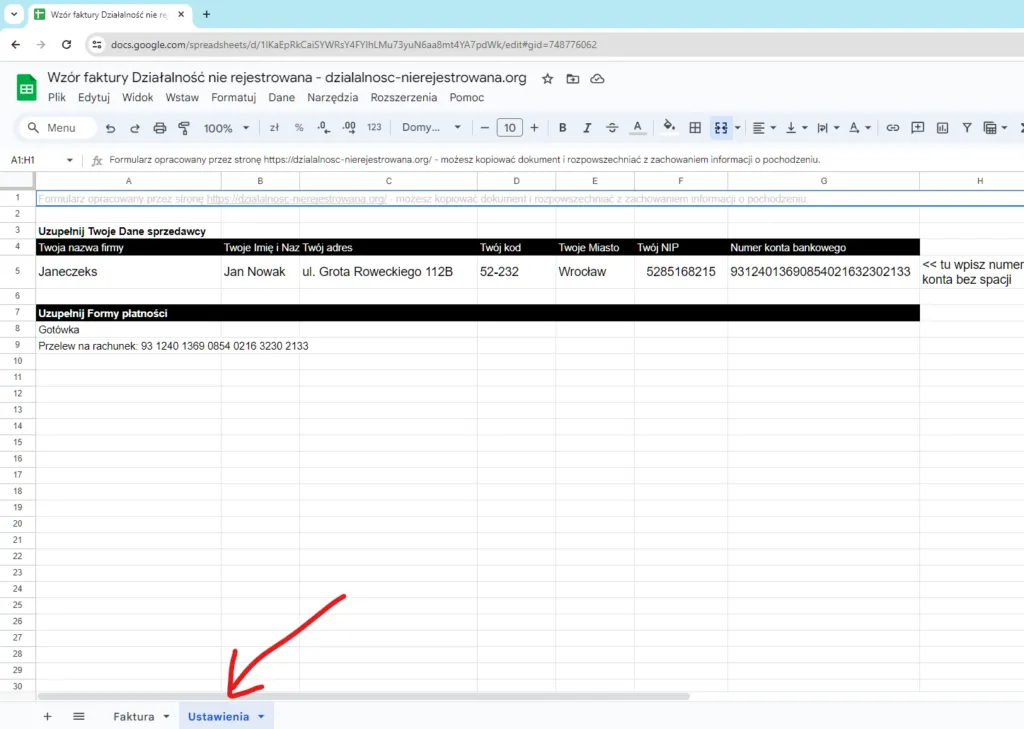

Jak wystawić fakturę bez firmy: działalność nierejestrowana

Prowadzenie działalności nierejestrowanej to świetna opcja dla osób, które chcą przetestować swój pomysł na biznes bez konieczności rejestracji firmy. W 2026 roku limit przychodów dla takiej działalności wynosi 10813,50 zł na kwartał. Jeśli Twoje przychody nie przekraczają tej kwoty, możesz działać bez rejestracji w CEIDG i ZUS.

Mimo braku zarejestrowanej firmy, jako osoba prowadząca działalność nierejestrowaną, masz obowiązek wystawić fakturę lub rachunek na żądanie kupującego. Ważne jest, aby pamiętać, że zazwyczaj korzystasz ze zwolnienia z VAT, więc Twoje faktury będą "bez VAT".

Oto co musi zawierać faktura wystawiana w ramach działalności nierejestrowanej:

- Twoje imię i nazwisko oraz adres.

- Numer faktury (możesz prowadzić własną numerację, np. "Faktura nr 1/2026").

- Data wystawienia faktury.

- Dane nabywcy (imię i nazwisko lub nazwa firmy, adres).

- Nazwa towaru lub usługi.

- Ilość i cena jednostkowa.

- Wartość sprzedaży (kwota brutto, ponieważ nie wykazujesz VAT).

- Informacja o zwolnieniu z VAT (np. "Zwolnienie z VAT na podstawie art. 113 ust. 1 ustawy o VAT").

- Podpis (jeśli wystawiasz w formie papierowej).