Artykuł wyjaśnia, czy każda faktura zakupu musi być zaksięgowana w firmie. Dowiesz się, kiedy księgowanie jest Twoim obowiązkiem, a kiedy jedynie prawem, oraz jakie konsekwencje wiążą się z pominięciem dokumentów kosztowych, zarówno w kontekście podatku dochodowego, jak i VAT.

Księgowanie faktur zakupu kiedy to obowiązek, a kiedy prawo przedsiębiorcy?

- Faktury za towary handlowe i materiały podstawowe muszą być obowiązkowo księgowane w KPiR.

- Pozostałe wydatki (np. usługi, paliwo) można dobrowolnie pominąć w kosztach, co skutkuje wyższym podatkiem dochodowym.

- Niezaksięgowanie faktur za towary handlowe prowadzi do zarzutu nierzetelności ksiąg i grozi grzywną.

- Odliczenie podatku VAT z faktury zakupu jest prawem, a nie obowiązkiem, i ma swoje terminy.

- Nieodliczony VAT nie może stanowić kosztu uzyskania przychodu.

- Zapomniane lub zagubione faktury można skorygować, stosując odpowiednie procedury dla PIT i VAT.

Księgowanie faktur zakupu: Obowiązek czy prawo?

Obowiązek czy przywilej? Rozwiewamy fundamentalne wątpliwości

Z mojego doświadczenia wynika, że wielu przedsiębiorców zadaje sobie pytanie, czy każdą fakturę zakupu muszą bezwzględnie ująć w swoich księgach. Odpowiedź nie jest jednoznaczna i zależy od rodzaju wydatku. Fundamentalną zasadą jest to, że ujmowanie wydatków w kosztach uzyskania przychodu to zazwyczaj uprawnienie, a nie obowiązek podatnika. Oznacza to, że w większości przypadków możesz zdecydować, czy dany wydatek obniży Twój podatek dochodowy, czy też nie.

Warto podkreślić, że niezaksięgowanie niektórych faktur nie czyni automatycznie ksiąg nierzetelnymi. To bardzo ważna różnica, którą często muszę tłumaczyć moim klientom. Kluczowe jest rozróżnienie, o jakich fakturach mówimy.

Jaka jest główna konsekwencja dobrowolnego pominięcia kosztu?

Jeśli świadomie zdecydujesz się nie księgować faktury kosztowej, która mogłaby obniżyć Twój dochód, główną i najbardziej oczywistą konsekwencją będzie zapłata wyższego podatku dochodowego. Dlaczego? Ponieważ podstawa opodatkowania nie zostanie obniżona o wartość tego wydatku. W efekcie, mimo że wydatek faktycznie poniósłeś, dla celów podatkowych nie zostanie on uwzględniony, co przełoży się na większy podatek do zapłaty.

Kiedy faktura zakupu to bezwzględny obowiązek w księgach?

Chociaż w wielu sytuacjach księgowanie kosztów jest prawem, istnieją wyjątki, które stanowią bezwzględny obowiązek. Niestety, ich zignorowanie może mieć bardzo poważne konsekwencje.

Faktury za towary handlowe i materiały: bezwzględny obowiązek ewidencji

Zgodnie z przepisami, faktury za zakup towarów handlowych, materiałów podstawowych oraz kosztów robocizny muszą być obowiązkowo ujęte w podatkowej księdze przychodów i rozchodów (KPiR). To nie jest kwestia wyboru. Należy to zrobić niezwłocznie po otrzymaniu faktury, a najpóźniej przed przekazaniem towaru do magazynu, przerobu lub sprzedaży. Jest to kluczowe dla prawidłowego ustalenia wartości remanentu i dochodu.

Dlaczego urząd skarbowy zwraca na to szczególną uwagę?

Urząd skarbowy bardzo wnikliwie analizuje te kategorie wydatków. Dlaczego? Ponieważ są one kluczowe dla ustalenia rzeczywistego dochodu firmy oraz stanu zapasów. Brak ewidencji faktur za towary handlowe czy materiały może sugerować próbę zaniżenia dochodu, ukrycia obrotu lub nieprawidłowe prowadzenie działalności gospodarczej. Takie sytuacje są dla fiskusa sygnałem do wszczęcia kontroli i szczegółowego sprawdzenia Twoich rozliczeń.

Czym grozi zarzut prowadzenia nierzetelnej księgi przychodów i rozchodów?

Prowadzenie ksiąg w sposób nierzetelny, na przykład poprzez celowe nieujmowanie obowiązkowych faktur za towary handlowe, jest poważnym naruszeniem przepisów. Podlega to karze grzywny, a jej wysokość może być znacząca. Co więcej, w takiej sytuacji organ podatkowy ma prawo uznać zapisy w Twojej KPiR za niewiarygodne i samodzielnie oszacować podstawę opodatkowania. To oznacza, że możesz zostać obciążony podatkiem obliczonym na podstawie szacunków urzędu, które często są dla podatnika mniej korzystne niż rzeczywiste dane.

Pozostałe wydatki: Kiedy możesz świadomie zrezygnować z księgowania?

Poza wspomnianymi wcześniej wyjątkami, większość faktur zakupu kwalifikuje się jako "pozostałe wydatki". W ich przypadku masz znacznie większą swobodę decyzyjną.

Jakie faktury możesz pominąć bez konsekwencji prawnych?

Wszystkie faktury, które nie dotyczą zakupu towarów handlowych, materiałów podstawowych czy kosztów robocizny, możesz pominąć w księgowaniu bez obawy o zarzut nierzetelności ksiąg. Przykłady takich wydatków to: usługi telekomunikacyjne, biurowe, marketingowe, zakup paliwa, koszty podróży służbowych, opłaty za hosting czy oprogramowanie. Jeśli nie zaksięgujesz takiej faktury, Twoje księgi nadal będą uznane za rzetelne, ponieważ nie ma bezwzględnego obowiązku ujmowania tych kosztów.

Świadoma rezygnacja z kosztu: jak to wpływa na Twój podatek dochodowy?

Jak już wspomniałem, główną konsekwencją świadomej rezygnacji z ujęcia takiego wydatku w kosztach jest wyższy podatek dochodowy. Jeśli faktura opiewała na 100 zł netto, a Ty jej nie zaksięgujesz, Twój dochód nie zostanie o te 100 zł pomniejszony. W efekcie, zapłacisz podatek od większej podstawy, co oczywiście oznacza większą kwotę do urzędu skarbowego.

Czy to się opłaca? Analiza zysków i strat

Zazwyczaj rezygnacja z ujęcia kosztu nie jest opłacalna finansowo, ponieważ prowadzi do wyższego podatku. Jednak w mojej praktyce spotkałem się z sytuacjami, kiedy przedsiębiorcy świadomie podejmowali taką decyzję. Może to mieć miejsce, gdy:

- Kwota faktury jest marginalna, a jej księgowanie generowałoby więcej pracy administracyjnej niż potencjalna oszczędność podatkowa.

- W określonych sytuacjach optymalizacyjnych, np. gdy zależy nam na utrzymaniu wyższego dochodu w danym okresie (choć to rzadkie i wymaga szczegółowej analizy).

- W przypadku bardzo drobnych wydatków, które trudno przypisać do konkretnej działalności, a ich udokumentowanie i ewidencja byłyby nieproporcjonalne do korzyści.

Podatek VAT z faktury zakupu: Twoje prawo, nie obowiązek

Kwestia podatku VAT z faktur zakupu jest często mylona z podatkiem dochodowym, a zasady są tu nieco inne i warto je dobrze zrozumieć.

Odliczenie VAT: Twoje prawo, z którego możesz, ale nie musisz korzystać

W przeciwieństwie do niektórych kosztów w PIT, odliczenie podatku VAT z faktury zakupu jest prawem, a nie obowiązkiem przedsiębiorcy. Oznacza to, że jeśli jesteś czynnym podatnikiem VAT i spełniasz warunki do odliczenia, możesz, ale nie musisz tego zrobić. Jednakże, jeśli podatnik nie odliczy VAT (mimo że miał do tego prawo), nie może zaliczyć kwoty tego podatku do kosztów uzyskania przychodu. W takiej sytuacji kosztem uzyskania przychodu jest wówczas jedynie kwota netto z faktury. To ważna zasada, o której często zapominamy.

Jakie masz terminy na odliczenie VAT? Kluczowe ramy czasowe dla płatników miesięcznych i kwartalnych

Prawo do odliczenia VAT nie jest nieograniczone w czasie. Masz na to konkretne terminy:- W okresie, w którym podatnik otrzymał fakturę.

- W jednym z trzech kolejnych okresów rozliczeniowych (dla podatników rozliczających się miesięcznie).

- W jednym z dwóch kolejnych kwartałów (dla podatników rozliczających się kwartalnie).

Terminy te dają pewną elastyczność, ale ich przekroczenie wymaga już bardziej skomplikowanych działań.

Spóźnione odliczenie VAT: co zrobić, gdy przegapisz termin?

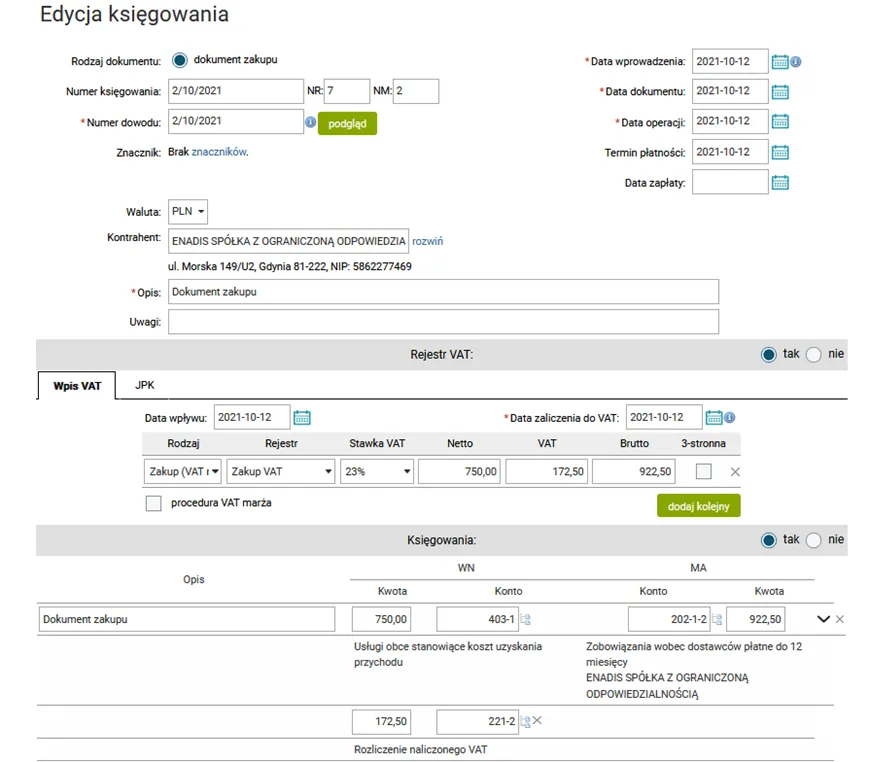

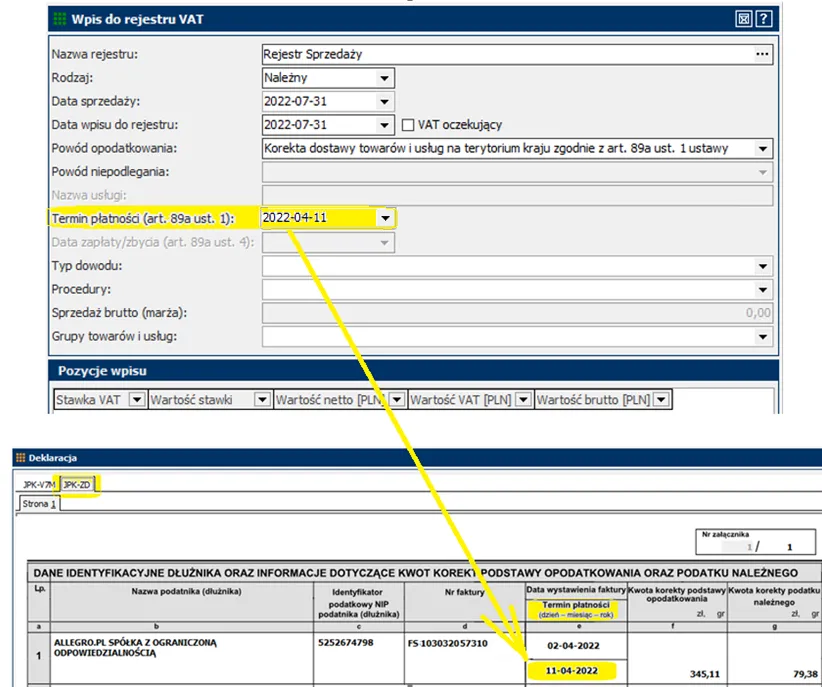

Jeśli zdarzy Ci się przegapić ustawowy termin na odliczenie VAT, nie wszystko stracone. Odliczenie nadal jest możliwe, ale wymaga złożenia korekty pliku JPK_V7 za okres, w którym powstało prawo do odliczenia. Oznacza to, że musisz wrócić do miesiąca lub kwartału, w którym otrzymałeś fakturę, skorygować deklarację i wykazać w niej odliczenie. Taka korekta może wiązać się z koniecznością złożenia czynnego żalu, jeśli wcześniej nie wykazałeś podatku naliczonego, a korekta wpłynie na rozliczenie podatku należnego.

Ważna pułapka: czy nieodliczony VAT może stać się Twoim kosztem?

To jest kluczowa kwestia, którą często muszę wyjaśniać. Jeśli miałeś prawo do odliczenia VAT z faktury zakupu, ale z jakiegoś powodu z niego nie skorzystałeś, kwota tego nieodliczonego VAT-u nie może być zaliczona do kosztów uzyskania przychodu. Kosztem jest tylko kwota netto. Wyjątkiem jest sytuacja, gdy nie przysługiwało Ci prawo do odliczenia VAT (np. byłeś zwolniony z VAT), wtedy kwota brutto (netto + VAT) może stanowić koszt.

Faktura zakupu vs. faktura sprzedaży: Kluczowe różnice i ryzyka

Chciałbym bardzo mocno podkreślić kategoryczne rozróżnienie między fakturami zakupu a fakturami sprzedaży. To fundamentalna kwestia w prowadzeniu każdej działalności gospodarczej.

O ile, jak już wyjaśniłem, nieksięgowanie niektórych faktur kosztowych (tych "pozostałych wydatków") jest dopuszczalne i wiąże się jedynie z konsekwencją wyższego podatku dochodowego, o tyle nieujęcie w ewidencji faktury sprzedaży jest traktowane jako zatajenie przychodu i rodzi bardzo poważne konsekwencje karno-skarbowe. To nie jest kwestia wyboru czy prawa to bezwzględny obowiązek każdego przedsiębiorcy.

Pomylenie tych dwóch typów dokumentów lub celowe zaniechanie ewidencji sprzedaży może prowadzić do zarzutów o oszustwo podatkowe, wysokich grzywien, a nawet kar pozbawienia wolności w skrajnych przypadkach. Dlatego tak ważne jest prawidłowe i sumienne ewidencjonowanie obu typów dokumentów, z naciskiem na bezwzględny obowiązek ewidencji każdej faktury sprzedaży, która dokumentuje Twój przychód.

Zapomniana lub zagubiona faktura: Praktyczny przewodnik

Co zrobić, gdy odnajdziesz fakturę po czasie lub zorientujesz się, że jakaś zaginęła? To częsty problem, ale na szczęście istnieją procedury, które pozwalają naprawić sytuację.

Scenariusz 1: Odnaleziona faktura z bieżącego roku podatkowego

Jeśli faktura zostanie odnaleziona w trakcie tego samego roku podatkowego, w którym została wystawiona (lub w którym powstało prawo do ujęcia kosztu), sprawa jest stosunkowo prosta. Możesz ją zaksięgować w bieżącym okresie rozliczeniowym dla celów podatku dochodowego. Nie musisz korygować poprzednich miesięcy, co znacznie ułatwia proces.

Scenariusz 2: Faktura znaleziona po zamknięciu miesiąca lub kwartału (ale wciąż w terminie VAT)

Jeżeli odnajdziesz fakturę po zamknięciu miesiąca lub kwartału, ale wciąż mieścisz się w ustawowych terminach na odliczenie VAT (czyli w ciągu trzech kolejnych okresów rozliczeniowych dla rozliczających się miesięcznie lub dwóch kolejnych kwartałów dla rozliczających się kwartalnie), możesz odliczyć VAT w bieżącej deklaracji JPK_V7. Nie musisz korygować wcześniejszych okresów dla celów VAT.

Scenariusz 3: Dokument kosztowy z poprzedniego roku: jak to naprawić?

To najbardziej skomplikowany scenariusz. Jeśli odnajdziesz fakturę kosztową, która dotyczy poprzedniego roku podatkowego, musisz dokonać korekty zeznania rocznego za ten rok. Oznacza to konieczność ponownego przeliczenia podatku dochodowego za ubiegły rok, co zazwyczaj wiąże się z dopłatą podatku wraz z ewentualnymi odsetkami za zwłokę. Warto pamiętać, że odsetki naliczane są od dnia, w którym podatek powinien być zapłacony, do dnia faktycznej zapłaty po korekcie. W przypadku VAT, jeśli minęły terminy odliczenia, konieczna będzie korekta JPK_V7 za pierwotny okres.

Przeczytaj również: Faktura za usługę w KSeF 2026: Uniknij błędów! Poradnik krok po kroku

Kluczowe wnioski i rekomendacje dla przedsiębiorców

Podsumowując, zarządzanie fakturami zakupu wymaga świadomości i zrozumienia przepisów. Nie każda faktura musi być zaksięgowana, ale ignorowanie tych obowiązkowych może mieć poważne konsekwencje.

Kluczowe wnioski: co musisz zapamiętać?

- Istnieje bezwzględny obowiązek księgowania faktur za towary handlowe i materiały, ich brak prowadzi do zarzutu nierzetelności ksiąg.

- Masz prawo do księgowania pozostałych wydatków, a rezygnacja z tego prawa skutkuje wyższym podatkiem dochodowym.

- Odliczenie VAT jest prawem, a nie obowiązkiem, i ma określone terminy, które należy śledzić.

- Nieodliczony VAT (jeśli miałeś do niego prawo) nie stanowi kosztu uzyskania przychodu.

- Nieksięgowanie faktur sprzedaży to poważne naruszenie prawa i zatajenie przychodu.

Bezpieczeństwo przede wszystkim: rekomendowane praktyki

Aby uniknąć błędów i nieprzyjemnych konsekwencji prawnych, zawsze rekomenduję moim klientom następujące praktyki:

- Regularne księgowanie: Staraj się księgować faktury na bieżąco, a nie zostawiać ich na ostatnią chwilę. To minimalizuje ryzyko zagubienia dokumentów i przegapienia terminów.

- Dokładne archiwizowanie: Upewnij się, że wszystkie faktury (zarówno papierowe, jak i elektroniczne) są bezpiecznie przechowywane i łatwo dostępne.

- Konsultacje z księgowym: W razie jakichkolwiek wątpliwości a w przepisach podatkowych jest ich wiele zawsze skonsultuj się z doświadczonym księgowym lub doradcą podatkowym. Lepiej zapytać, niż popełnić kosztowny błąd.

- Rozróżnianie typów faktur: Zawsze miej świadomość, czy masz do czynienia z fakturą za towar handlowy/materiał (obowiązek), czy za pozostały wydatek (prawo).

Pamiętaj, że odpowiedzialne podejście do dokumentacji finansowej to podstawa stabilnego i bezpiecznego prowadzenia biznesu.