Windykacja to proces, który dla wielu osób brzmi groźnie i niejasno. Jednak zrozumienie, na czym dokładnie polega i jakie są jej poszczególne etapy, jest kluczowe, aby skutecznie poradzić sobie z ewentualnym zadłużeniem. W tym artykule, jako Olgierd Wróbel, pragnę przedstawić praktyczny przewodnik, który krok po kroku wyjaśni, czego można się spodziewać, gdy dług trafi do windykacji, jakie są Twoje prawa i jak możesz aktywnie wpływać na rozwój sytuacji.

Windykacja to proces odzyskiwania długów poznaj etapy i swoje prawa

- Windykacja dzieli się na trzy główne etapy: polubowną, sądową i egzekucyjną (komorniczą).

- Na etapie polubownym możliwe są negocjacje i rozłożenie długu na raty, co pozwala uniknąć sądu.

- Dłużnik ma prawa, a windykatorowi nie wolno nękać, grozić ani informować o długu osób trzecich.

- Większość długów ulega przedawnieniu (zwykle 6 lat), co dłużnik może podnieść przed sądem.

- Wpis do rejestrów dłużników (np. KRD) ma poważne konsekwencje, utrudniając dostęp do finansowania.

- Koszty sądowe i komornicze są doliczane do długu, jeśli sprawa trafi na te etapy.

Zrozumieć windykację: od definicji do faktycznych konsekwencji

Windykacja w swojej istocie to nic innego jak proces dochodzenia należności, czyli odzyskiwania długów. Jej głównym celem jest doprowadzenie do spłaty zobowiązania, które nie zostało uregulowane w terminie. W Polsce ramy prawne dla tego procesu wyznacza przede wszystkim Kodeks cywilny, ale także inne ustawy, jak Ustawa o udostępnianiu informacji gospodarczych. Ważne jest, aby pamiętać, że windykacja to proces etapowy, który nie zawsze, a wręcz rzadko, kończy się od razu interwencją komornika.

Wielu dłużników obawia się komornika, traktując go jako nieuchronną konsekwencję zadłużenia. Moje doświadczenie pokazuje jednak, że komornik to naprawdę ostateczność w procesie windykacji. Większość spraw, z którymi się spotykam, udaje się rozwiązać na etapie polubownym. Celem windykacji jest przede wszystkim odzyskanie długu, a nie "ukaranie" dłużnika. Dlatego też zarówno wierzycielom, jak i firmom windykacyjnym zależy na wypracowaniu ugodowego rozwiązania, które umożliwi spłatę zobowiązania i pozwoli uniknąć kosztownej i czasochłonnej drogi sądowej.

Aby lepiej zrozumieć proces windykacji, musimy najpierw jasno zdefiniować role wszystkich zaangażowanych stron:

Wierzyciel: To podmiot osoba fizyczna, firma czy instytucja (np. bank) któremu należy się dług. Jest to strona, która udzieliła pożyczki, sprzedała towar lub usługę, a nie otrzymała za to zapłaty w terminie. Wierzyciel ma prawo dochodzić swoich należności.

Dłużnik: To osoba lub podmiot, który ma dług, czyli nie uregulował swojego zobowiązania wobec wierzyciela. To na dłużniku spoczywa obowiązek spłaty należności zgodnie z zawartą umową czy wystawioną fakturą.

Firma windykacyjna: Jest to wyspecjalizowany podmiot, który działa na zlecenie wierzyciela. Jej głównym zadaniem na etapie polubownym jest nawiązanie kontaktu z dłużnikiem, negocjowanie warunków spłaty i doprowadzenie do uregulowania długu bez konieczności angażowania sądu. Firma windykacyjna może również odkupić dług od wierzyciela, stając się tym samym nowym wierzycielem.

Pierwszy krok: windykacja polubowna i jak osiągnąć porozumienie

Zazwyczaj pierwszym sygnałem, że dług trafił do windykacji, jest kontakt ze strony wierzyciela lub firmy windykacyjnej. Typowe formy takiego kontaktu obejmują:

- Monity listowne, czyli pisemne wezwania do zapłaty.

- Wiadomości e-mailowe przypominające o zaległości.

- Wiadomości SMS-owe z informacją o długu i prośbą o kontakt.

- Telefony od windykatorów.

Aktywny dialog to podstawa. Oto praktyczne wskazówki dotyczące negocjacji z windykatorem:

- Nie unikaj kontaktu: Odbieraj telefony i odpowiadaj na pisma. Wyjaśnij swoją sytuację.

- Bądź szczery co do swojej sytuacji finansowej: Przedstaw realne możliwości spłaty. Jeśli straciłeś pracę, masz problemy zdrowotne, powiedz o tym.

- Zaproponuj rozłożenie długu na raty: To jedno z najskuteczniejszych rozwiązań na tym etapie. Firmy windykacyjne są często skłonne zgodzić się na harmonogram spłat dostosowany do Twoich możliwości.

- Negocjuj wysokość rat i terminy: Upewnij się, że proponowany plan jest dla Ciebie wykonalny. Lepiej płacić mniej, ale regularnie, niż zadeklarować zbyt wysokie raty i ponownie popaść w zaległości.

- Poproś o umorzenie części odsetek: W niektórych przypadkach, zwłaszcza przy starszych długach, istnieje możliwość negocjacji umorzenia części odsetek lub kosztów windykacyjnych.

- Wszystko potwierdzaj na piśmie: Każde ustalenie dotyczące spłaty długu, rozłożenia na raty czy umorzenia odsetek powinno być potwierdzone na piśmie. To Twoje zabezpieczenie.

Warto również pamiętać o swoich prawach. Windykatorowi nie wolno:

- Nękać Cię telefonami o każdej porze dnia i nocy.

- Grozić Ci lub stosować przemocy fizycznej czy psychicznej.

- Nachodzić Cię w domu w godzinach nocnych (zazwyczaj po 22:00 i przed 6:00).

- Informować osób trzecich (rodziny, sąsiadów, pracodawcy) o Twoim długu. To naruszenie Twojej prywatności i przepisów o ochronie danych osobowych.

- Wprowadzać Cię w błąd co do konsekwencji braku spłaty (np. fałszywie informować o natychmiastowym zajęciu majątku przez komornika).

Droga sądowa: kiedy dług trafia przed oblicze wymiaru sprawiedliwości

Gdy windykacja polubowna nie przynosi rezultatów dłużnik unika kontaktu, nie wykazuje woli współpracy lub nie dotrzymuje ustalonych warunków spłaty wierzyciel często decyduje się na kolejny krok, czyli drogę sądową. Celem tego działania jest uzyskanie tytułu wykonawczego. Jest to dokument, który stanowi podstawę do dalszych, przymusowych działań egzekucyjnych, prowadzonych już przez komornika.Jednym z najczęściej wykorzystywanych trybów uzyskania nakazu zapłaty, szczególnie w przypadku bezspornych długów, jest Elektroniczne Postępowanie Upominawcze (EPU), potocznie zwane e-sądem. To szybka i efektywna forma dochodzenia roszczeń, która pozwala wierzycielowi na uzyskanie nakazu zapłaty w stosunkowo krótkim czasie, bez konieczności stawiennictwa w sądzie. Warto o tym wiedzieć, ponieważ wiele spraw trafia właśnie do e-sądu.

Nakaz zapłaty to orzeczenie sądu, które formalnie nakłada na dłużnika obowiązek zapłaty określonej kwoty wraz z odsetkami i kosztami postępowania. Otrzymanie nakazu zapłaty to bardzo poważny sygnał, którego absolutnie nie należy ignorować. Od tego momentu masz ograniczony czas na reakcję, a brak działania może mieć daleko idące konsekwencje.

Kluczową możliwością obrony na tym etapie jest prawo dłużnika do wniesienia sprzeciwu od nakazu zapłaty. Masz na to zazwyczaj 14 dni od daty doręczenia nakazu. Wniesienie sprzeciwu powoduje, że nakaz zapłaty traci moc, a sprawa trafia do rozpoznania na rozprawie. Jest to Twoja szansa na przedstawienie swoich argumentów, zakwestionowanie wysokości długu, a co najważniejsze na podniesienie zarzutu przedawnienia, jeśli dług faktycznie uległ przedawnieniu. Niewniesienie sprzeciwu w terminie sprawi, że nakaz zapłaty uprawomocni się i stanie się tytułem wykonawczym.

Ostateczność: egzekucja komornicza i jej konsekwencje

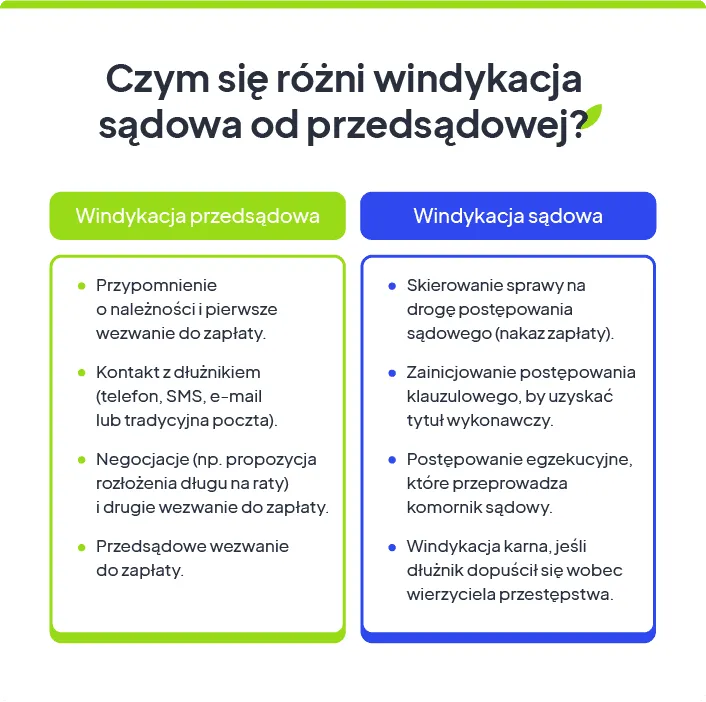

Wiele osób myli rolę windykatora z rolą komornika. To fundamentalny błąd, który może prowadzić do nieporozumień i niepotrzebnego stresu. Poniższa tabela jasno przedstawia różnice:

| Komornik | Windykator |

|---|---|

| Funkcjonariusz publiczny, działający z upoważnienia sądu. | Podmiot prywatny (firma windykacyjna) lub działający na zlecenie wierzyciela. |

| Działa na podstawie tytułu wykonawczego (np. nakazu zapłaty z klauzulą wykonalności). | Działa na etapie polubownym, bez tytułu wykonawczego. |

| Ma uprawnienia do przymusowej egzekucji długu (zajęcie wynagrodzenia, konta, majątku). | Nie ma uprawnień do przymusowej egzekucji. Może jedynie negocjować i przypominać o długu. |

| Jego działania są ściśle regulowane Kodeksem postępowania cywilnego. | Jego działania są regulowane przepisami ogólnymi (np. Kodeks cywilny, ochrona danych osobowych). |

Jak widać, komornik to zupełnie inna kategoria. Działania komornika sądowego rozpoczynają się dopiero po uzyskaniu przez wierzyciela tytułu wykonawczego. Tytuł wykonawczy to prawomocne orzeczenie sądu (np. nakaz zapłaty, wyrok), które zostało zaopatrzone w klauzulę wykonalności. Dopiero z takim dokumentem w ręku wierzyciel może złożyć wniosek o wszczęcie egzekucji komorniczej. Bez tytułu wykonawczego komornik nie może podjąć żadnych działań.

Gdy sprawa trafia do komornika, ma on szerokie uprawnienia do zajęcia składników majątku dłużnika w celu ściągnięcia długu. Mogą to być:

- Wynagrodzenie za pracę (z uwzględnieniem kwot wolnych od zajęcia).

- Rachunek bankowy (również z uwzględnieniem kwot wolnych).

- Emerytura lub renta.

- Ruchomości (np. samochód, sprzęt RTV/AGD, cenne przedmioty).

- Nieruchomości (np. mieszkanie, dom, działka).

Warto jednak podkreślić, że komornik nie może zająć całej pensji czy wszystkich środków na koncie bankowym. Istnieją tak zwane kwoty wolne od zajęcia, które mają zapewnić dłużnikowi środki niezbędne do utrzymania siebie i swojej rodziny. Wysokość tych kwot jest regulowana przepisami prawa i zależy od rodzaju zajmowanego świadczenia (np. wynagrodzenia, emerytury) oraz od minimalnego wynagrodzenia za pracę. Celem tych przepisów jest ochrona dłużnika przed całkowitym pozbawieniem środków do życia.

Pytania i odpowiedzi: co musisz wiedzieć o swoich długach?

Jednym z najczęściej zadawanych pytań w kontekście zadłużenia jest kwestia przedawnienia długów. W Polsce większość roszczeń cywilnoprawnych ulega przedawnieniu. Podstawowy termin przedawnienia wynosi 6 lat. Istnieją jednak wyjątki dla roszczeń o świadczenia okresowe (np. czynsz, odsetki) oraz roszczeń związanych z prowadzeniem działalności gospodarczej termin ten wynosi 3 lata. Ważne jest, że koniec terminu przedawnienia przypada na ostatni dzień roku kalendarzowego. Należy jednak pamiętać, że przedawnienie nie oznacza automatycznego umorzenia długu. Wierzyciel po upływie tego terminu nadal może dochodzić długu, ale dłużnik, jeśli sprawa trafi do sądu, musi aktywnie podnieść zarzut przedawnienia. Dopiero wtedy sąd uwzględni ten zarzut i oddali powództwo. Niespłacone zobowiązania mogą mieć również inne, poważne konsekwencje, wykraczające poza samą egzekucję. Mówię tu o negatywnych wpisach do biur informacji gospodarczej (BIG), takich jak Krajowy Rejestr Długów (KRD), BIG InfoMonitor czy ERIF. Konsekwencje takiego wpisu to:- Znaczące utrudnienia w uzyskaniu kredytu lub pożyczki w bankach i instytucjach finansowych.

- Problemy z zawarciem umowy abonamentowej na telefon, internet czy telewizję.

- Trudności w zakupach ratalnych.

- Ograniczenia w prowadzeniu działalności gospodarczej (np. brak możliwości uzyskania leasingu).

Wpis do BIG-u może skutecznie zablokować Ci dostęp do wielu usług i produktów finansowych, dlatego warto dbać o czystą historię kredytową.

Koszty windykacji to kolejny aspekt, który często niepokoi dłużników. Całkowite uniknięcie kosztów sądowych i komorniczych jest możliwe, ale wymaga aktywnego działania i uregulowania długu na etapie polubownym lub skutecznych negocjacji. Jeśli sprawa trafi do sądu, a Ty przegrasz, zostaniesz obciążony kosztami sądowymi (np. opłatą od pozwu) oraz kosztami zastępstwa procesowego (wynagrodzeniem prawnika wierzyciela). W przypadku rozpoczęcia egzekucji komorniczej, do długu doliczone zostaną również opłaty komornicze, które mogą być znaczące. Dlatego im wcześniej rozwiążesz problem długu, tym mniejsze będą ostateczne koszty.

Jeśli znajdujesz się w trudnej sytuacji finansowej i masz problemy ze spłatą zadłużenia, pamiętaj, że nie jesteś sam. Istnieją miejsca, gdzie możesz szukać pomocy i profesjonalnego wsparcia:

- Organizacje konsumenckie: Oferują bezpłatne porady prawne i wsparcie w negocjacjach z wierzycielami.

- Biura porad obywatelskich: Udzielają kompleksowych informacji i wsparcia w rozwiązywaniu problemów prawnych i finansowych.

- Doradcy finansowi: Mogą pomóc w stworzeniu planu spłaty zadłużenia i zarządzaniu budżetem.

- Prawnicy specjalizujący się w prawie upadłościowym: W skrajnych przypadkach mogą pomóc w przeprowadzeniu postępowania upadłościowego, które jest ostatecznym rozwiązaniem dla osób trwale niewypłacalnych.

Pamiętaj, że kluczem do rozwiązania problemu zadłużenia jest aktywność i poszukiwanie rozwiązań. Ignorowanie problemu tylko pogarsza sytuację.