Zrozumienie, jak dokładnie wyliczane jest oprocentowanie Twojego kredytu we frankach szwajcarskich, to klucz do oceny własnej sytuacji finansowej i podjęcia świadomych decyzji. W tym artykule wyjaśnię krok po kroku, z czego składa się Twoja rata odsetkowa, jakie zmiany zaszły w mechanizmach jej naliczania i dlaczego w obecnej sytuacji prawnej kwestia oprocentowania często schodzi na dalszy plan.

Oprocentowanie kredytu we frankach: kluczowe składniki i ich wpływ na ratę

- Oprocentowanie kredytu we frankach składa się ze stałej marży banku i zmiennego wskaźnika referencyjnego (obecnie SARON).

- Od stycznia 2022 roku wskaźnik LIBOR CHF został zastąpiony przez SARON, który jest wskaźnikiem "patrzącym wstecz".

- W latach 2015-2021, gdy LIBOR był ujemny, banki często naliczały oprocentowanie na poziomie 0%, co było kwestionowane.

- Orzecznictwo TSUE wskazuje, że abuzywne klauzule przeliczeniowe prowadzą do unieważnienia umowy, co czyni kwestię oprocentowania drugorzędną.

- Ponad 95% spraw sądowych kończy się wygraną kredytobiorców, co zazwyczaj prowadzi do unieważnienia umowy i wzajemnych rozliczeń.

Jak liczone jest oprocentowanie twojego kredytu we frankach?

Kiedy patrzysz na swoją ratę kredytu we frankach, musisz wiedzieć, że jej część odsetkowa nie jest jednorodna. Oprocentowanie Twojego zobowiązania składa się z dwóch głównych elementów: stałej marży banku oraz zmiennego wskaźnika referencyjnego. Zrozumienie tych składowych jest absolutnie kluczowe dla każdego kredytobiorcy, ponieważ to one decydują o tym, ile faktycznie płacisz bankowi za pożyczony kapitał.

Marża banku: stały element twojej raty

Marża banku to nic innego jak zysk instytucji finansowej z udzielonego kredytu. Jest to element stały, który został ustalony indywidualnie w Twojej umowie kredytowej i nie zmienia się przez cały okres spłaty. W przypadku starych umów frankowych, które były zawierane lata temu, marże banków zazwyczaj oscylowały w przedziale od 1% do 3%. To właśnie ta wartość, niezależnie od rynkowych zawirowań, zawsze stanowiła i nadal stanowi bazę do obliczania odsetek.

Wskaźnik referencyjny: zmienna część, która wpływa na wysokość odsetek

Wskaźnik referencyjny to ta zmienna część oprocentowania, która dynamicznie reaguje na sytuację na rynku finansowym. To on sprawia, że Twoja rata może rosnąć lub maleć, w zależności od decyzji banków centralnych czy ogólnej koniunktury. Przez lata w przypadku kredytów frankowych był nim LIBOR, ale od niedawna jego miejsce zajął SARON. To właśnie ta zmienna wartość, dodana do stałej marży banku, daje nam ostateczne oprocentowanie Twojego kredytu.

Zmiana, która wstrząsnęła rynkiem: LIBOR zastąpiony przez SARON

Przez długi czas wskaźnik LIBOR CHF (London Interbank Offered Rate) był fundamentem oprocentowania większości kredytów we frankach szwajcarskich. Był to wskaźnik "patrzący w przód", oparty na deklaracjach banków, ile kosztowałoby je pożyczenie pieniędzy od innych instytucji. Niestety, LIBOR budził ogromne kontrowersje, głównie z powodu doniesień o manipulacjach jego wartością przez banki, co ostatecznie doprowadziło do decyzji o jego wycofaniu z końcem 2021 roku. To była prawdziwa rewolucja dla frankowiczów.

SARON: nowy wskaźnik w twojej umowie. Co to dla ciebie oznacza?

Od stycznia 2022 roku wskaźnik LIBOR CHF został zastąpiony w umowach kredytowych przez SARON (Swiss Average Rate Overnight). SARON to zupełnie inna bestia. Jest to wskaźnik "patrzący wstecz" (backward-looking), co oznacza, że jego wartość jest obliczana jako średnia ważona wolumenem transakcji, które faktycznie miały miejsce na szwajcarskim rynku pieniężnym. Co to oznacza dla Ciebie w praktyce? Otóż wartość SARON-u dla danego okresu odsetkowego jest znana dopiero po jego zakończeniu. W przeciwieństwie do LIBOR-u, który był prognozą, SARON jest odzwierciedleniem tego, co już się wydarzyło. To może wpływać na sposób, w jaki bank nalicza i komunikuje wysokość Twojej raty.

Jak banki informowały o zmianie wskaźnika i czy zrobiły to prawidłowo?

Sposób, w jaki banki informowały kredytobiorców o zmianie wskaźnika z LIBOR na SARON, był i nadal jest przedmiotem wielu sporów sądowych. Wielu kredytobiorców kwestionuje prawidłowość, a przede wszystkim legalność tych działań. Banki często jednostronnie wprowadzały aneksy do umów lub powoływały się na wewnętrzne regulaminy, co w świetle prawa konsumenckiego bywa problematyczne. Moim zdaniem, to kolejny z punktów, który pokazuje, jak często banki stawiały swoje interesy ponad prawa konsumentów.

SARON w praktyce: jak jego wartość wpływa na twoją ratę?

Jeśli chcesz samodzielnie sprawdzić aktualną wysokość wskaźnika SARON, masz do tego narzędzia. Wartości te są regularnie publikowane na stronach internetowych Szwajcarskiego Banku Narodowego (SNB) oraz na wielu portalach finansowych. Zazwyczaj szuka się tzw. 3-miesięcznego SARON Compound Rate, który jest najczęściej stosowany w umowach kredytowych. Monitorowanie tej wartości pozwoli Ci lepiej zrozumieć, dlaczego Twoja rata zmienia się w danym okresie.

Analiza historyczna: jak wahania stóp procentowych w Szwajcarii przekładają się na twoje odsetki?

Wskaźnik SARON jest silnie skorelowany z główną stopą procentową Szwajcarskiego Banku Narodowego (SNB). To właśnie polityka monetarna SNB, czyli decyzje o podnoszeniu lub obniżaniu stóp procentowych, ma bezpośredni wpływ na wysokość SARON-u, a tym samym na oprocentowanie Twojego kredytu. Obecnie stopy procentowe w Szwajcarii utrzymują się na dodatnim poziomie, co powoduje, że wartość 3-miesięcznego SARON Compound Rate oscyluje w okolicach 1.5-1.7%. Oznacza to, że odsetki od Twojego kredytu są obecnie znacznie wyższe niż w okresie ujemnych stóp procentowych.

Przykładowe wyliczenie: zobacz, jak zmieniła się twoja rata po przejściu na SARON

Wyobraźmy sobie, że masz kredyt z marżą banku wynoszącą 2%. Jeśli aktualna wartość SARON Compound Rate wynosi 1.6%, to Twoje całkowite oprocentowanie kredytu to suma tych dwóch składników: 2% (marża) + 1.6% (SARON) = 3.6%. Teraz pomyśl, co by się stało, gdyby SARON wzrósł o 0.5 punktu procentowego, czyli do 2.1%. Wówczas Twoje oprocentowanie wyniosłoby 4.1%. Każda taka zmiana, choć pozornie niewielka, ma bezpośrednie przełożenie na wysokość miesięcznej raty, którą musisz zapłacić.

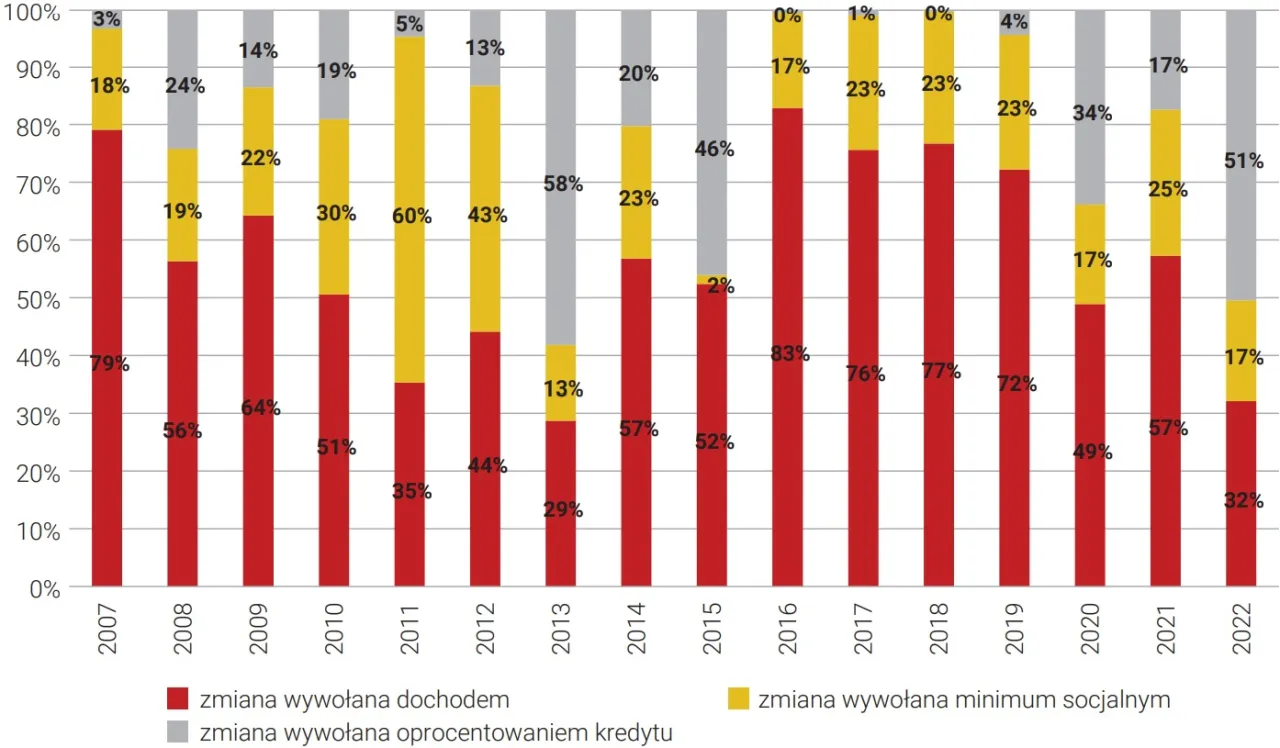

Problem ujemnego oprocentowania: czy banki słusznie naliczały odsetki?

Okres od 2015 do 2021 roku był wyjątkowy dla frankowiczów, ponieważ wskaźnik LIBOR CHF przyjmował wartości ujemne. To stworzyło precedens, z którym banki nie wiedziały, jak sobie poradzić. W praktyce, gdy suma ujemnego LIBOR-u i marży banku spadała poniżej zera, banki naliczały oprocentowanie w wysokości 0%. Czyli de facto, jeśli Twój LIBOR wynosił -0.75%, a marża 1.5%, to realnie powinieneś płacić 0.75% odsetek. Banki jednak często zaokrąglały to do zera, twierdząc, że oprocentowanie nie może być ujemne.

Stanowisko banków i KNF a prawa konsumenta

Zarówno banki, jak i Komisja Nadzoru Finansowego (KNF), konsekwentnie twierdziły, że oprocentowanie kredytu nie może być ujemne. Ich argumentacja opierała się na tym, że kredyt to usługa, za którą należy zapłacić. Jednak kredytobiorcy mieli inne zdanie. Domagali się prawa do korzystania z ujemnych stóp procentowych, traktując to jako korzyść wynikającą wprost z brzmienia umowy. W końcu, jeśli umowa przewiduje zmienny wskaźnik, to powinien on działać w obie strony zarówno na plus, jak i na minus. To był jeden z wielu punktów zapalnych w sporach z bankami.

Jak sądy podchodziły do kwestii ujemnego oprocentowania w sporach z bankami?

Początkowo polskie sądy miały podzielone zdania w kwestii ujemnego LIBOR-u. Niektóre przychylały się do stanowiska banków, inne uznawały racje kredytobiorców. Z czasem jednak, w miarę rozwoju orzecznictwa, coraz częściej sądy zaczęły skłaniać się ku argumentacji konsumentów. Niemniej jednak, w obliczu dominującego trendu unieważniania umów kredytowych, kwestia ujemnego oprocentowania stała się w wielu przypadkach drugorzędna. Jeśli umowa jest nieważna, to i tak wszystkie zapłacone odsetki podlegają zwrotowi.

Orzecznictwo TSUE: dlaczego unieważnienie umowy jest ważniejsze niż wskaźniki?

Kluczowe dla sytuacji frankowiczów okazały się wyroki Trybunału Sprawiedliwości Unii Europejskiej (TSUE). To one ostatecznie przesądziły o tym, że niedozwolone klauzule przeliczeniowe (tzw. klauzule abuzywne) w umowach kredytów frankowych nie mogą być zastępowane innymi. Oznacza to, że jeśli sąd uzna daną klauzulę za nieuczciwą, to nie może jej po prostu zmienić na inną, bardziej korzystną dla banku. W większości przypadków prowadzi to do unieważnienia całej umowy kredytowej w sądzie. I to jest game changer, ponieważ w tym scenariuszu kwestia tego, jak liczone było oprocentowanie, staje się w zasadzie bezprzedmiotowa.

Unieważnienie umowy kredytu: co dzieje się z odsetkami, które już zapłaciłeś?

Gdy umowa kredytu zostaje unieważniona, bank i kredytobiorca muszą dokonać wzajemnych rozliczeń. W praktyce oznacza to, że kredytobiorca zwraca bankowi jedynie otrzymany kapitał kredytu (bez odsetek), a bank zwraca kredytobiorcy wszystkie wpłacone raty zarówno część kapitałową, jak i odsetkową. W tym scenariuszu nie ma już mowy o żadnym oprocentowaniu, LIBOR-ze czy SARON-ie, ponieważ umowa przestaje istnieć, a strony wracają do stanu sprzed jej zawarcia. To moim zdaniem najkorzystniejsze rozwiązanie dla większości frankowiczów.

"Odfrankowienie" jako alternatywa: jak wtedy liczone jest oprocentowanie?

Alternatywą dla unieważnienia umowy jest jej "odfrankowienie". W tym przypadku umowa pozostaje w mocy, ale sąd eliminuje z niej abuzywne klauzule indeksacyjne do franka. Kredyt jest wówczas traktowany tak, jakby od początku był kredytem złotowym. Oprocentowanie w takim scenariuszu jest naliczane jedynie na podstawie marży banku lub marży i polskiej stawki referencyjnej (np. WIBOR). Jednakże, z uwagi na korzystniejsze orzecznictwo TSUE i sądów krajowych, opcja unieważnienia umowy jest obecnie znacznie częściej wybierana i zazwyczaj bardziej opłacalna niż "odfrankowienie".

Co możesz zrobić: ugoda czy proces sądowy?

W odpowiedzi na masowe przegrywanie spraw sądowych, banki zaczęły oferować frankowiczom ugody. Zazwyczaj polegają one na przewalutowaniu kredytu na złotówki tak, jakby od początku był on kredytem złotowym opartym na wskaźniku WIBOR. W takim scenariuszu oprocentowanie diametralnie się zmienia staje się niezależne od stóp procentowych w Szwajcarii, a zależne od tych w Polsce. Moim zdaniem, choć ugoda może wydawać się szybkim rozwiązaniem, zazwyczaj jest znacznie mniej korzystna finansowo niż unieważnienie umowy w sądzie.

Przeczytaj również: Przedawniony dług w KRD? Poznaj prawa i usuń wpis!

Pozew przeciwko bankowi: dlaczego oprocentowanie schodzi na dalszy plan?

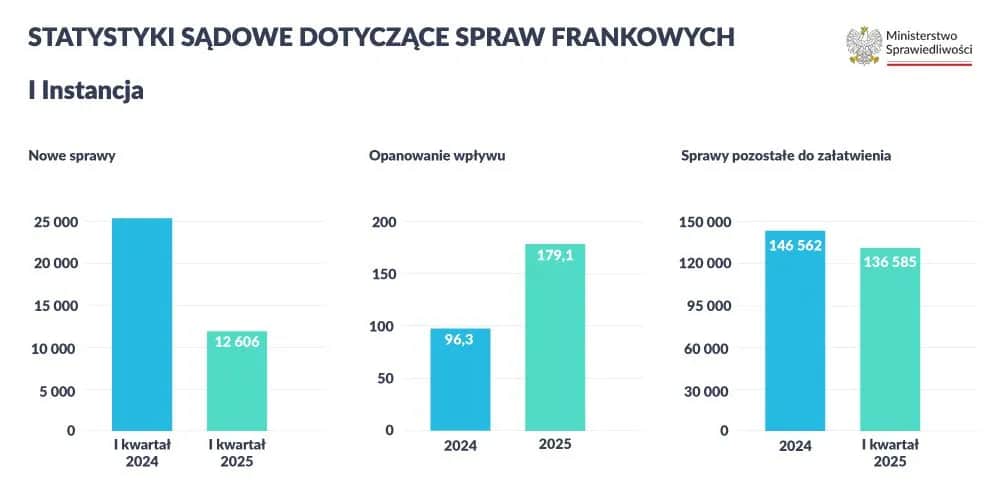

W przypadku pozwu sądowego przeciwko bankowi, głównym celem jest unieważnienie całej umowy kredytowej ze względu na abuzywne klauzule. Statystyki mówią same za siebie: szacuje się, że ponad 95% spraw sądowych wytoczonych przez frankowiczów kończy się wygraną kredytobiorców. W takim scenariuszu, jak już wspomniałem, kwestia historycznego oprocentowania, jego składników czy zmian wskaźnika referencyjnego staje się drugorzędna. Umowa przestaje istnieć, a strony rozliczają się z kapitału, co oznacza, że bank musi zwrócić wszystkie wpłacone przez Ciebie raty.

Czy warto dziś jeszcze analizować oprocentowanie, czy lepiej skupić się na unieważnieniu umowy?

Moim zdaniem, choć zrozumienie mechanizmów oprocentowania kredytu we frankach jest ważne dla świadomości historycznej i weryfikacji działań banku, to w świetle aktualnego orzecznictwa TSUE i niezwykle wysokiej skuteczności pozwów sądowych, najkorzystniejszym rozwiązaniem dla frankowiczów często okazuje się dążenie do unieważnienia całej umowy kredytowej. To kompleksowo eliminuje problem oprocentowania, ryzyka walutowego i pozwala raz na zawsze uwolnić się od toksycznego kredytu. Zamiast skupiać się na niuansach zmiennych wskaźników, warto rozważyć drogę sądową, która oferuje znacznie większe korzyści.