W dzisiejszym artykule zanurzymy się w autentyczne historie osób, które przeszły przez proces upadłości konsumenckiej. Chcę Wam pokazać, że to nie tylko suche paragrafy prawne, ale przede wszystkim ludzkie dramaty, emocje, wyzwania i, co najważniejsze, nadzieja na nowy start. Moim celem jest, abyście po lekturze znaleźli zrozumienie, wsparcie i realne odpowiedzi na pytania o to, jak naprawdę wygląda życie przed, w trakcie i po bankructwie.

Nowy start po długach jak upadłość konsumencka zmienia życie?

- Ponad 20 tysięcy Polaków rocznie ogłasza upadłość konsumencką, co pokazuje, że nie jesteś sam ze swoim problemem.

- Główne przyczyny to utrata pracy, choroba, spirala zadłużenia oraz rozwód.

- Proces upadłościowy trwa od 3 do 7 lat i wymaga dyscypliny finansowej, ale przynosi ulgę od windykatorów.

- Syndyk działa rzeczowo, ustalając kwotę na utrzymanie, a nie "zabierając wszystko".

- Po zakończeniu procesu odzyskujesz "czystą kartę", choć przez 5 lat możesz mieć ograniczenia w dostępie do kredytów.

- Upadłość to trudna, ale realna droga do odzyskania spokoju i finansowej świadomości.

Myślałem, że to już koniec: dlaczego historie o upadłości dają nadzieję, a nie powód do wstydu?

Statystyki, które pokazują, że nie jesteś sam: ponad 20 000 Polaków rocznie szuka nowego startu

Kiedy rozmawiam z osobami zmagającymi się z długami, często słyszę o poczuciu osamotnienia i wstydu. Tymczasem dane są bezlitosne i jednocześnie pocieszające: upadłość konsumencka to zjawisko niezwykle powszechne. W 2023 roku liczba ogłaszanych upadłości konsumenckich w Polsce przekroczyła 20 tysięcy rocznie, a trend ten utrzymuje się na stabilnym, wysokim poziomie od liberalizacji przepisów w 2020 roku. Co więcej, obserwujemy wzrost liczby upadłości wśród osób starszych, po 60. roku życia, co często jest związane z chorobami i niskimi świadczeniami. Te liczby wyraźnie pokazują, że nie jesteś sam ze swoim problemem. To nie powód do wstydu, a realna droga do nowego startu, z której korzystają dziesiątki tysięcy ludzi.Zrozumieć, by ocenić: czym jest upadłość z ludzkiej perspektywy, a nie prawnego paragrafu?

Dla wielu upadłość konsumencka brzmi jak wyrok, ostateczna porażka. Ja jednak, z perspektywy moich doświadczeń, zawsze staram się przedstawiać ją jako szansę. Szansę na oddłużenie, na odzyskanie spokoju i na powrót do normalnego życia. To nie jest kara, a mechanizm prawny stworzony po to, by pomóc osobom, które znalazły się w sytuacji bez wyjścia. Decyzja o złożeniu wniosku o upadłość jest zawsze niezwykle trudna, obarczona ogromnym ładunkiem emocjonalnym. Zamiast oceniać, powinniśmy starać się zrozumieć motywacje i okoliczności, które doprowadziły do tej sytuacji.

Drogi, które prowadzą do bankructwa: poznaj prawdziwe historie

Historia Pani Anny: jak choroba i spiralna długów zniszczyły domowy budżet

Pani Anna, energiczna 50-latka, prowadziła mały sklepik spożywczy. Życie toczyło się spokojnie, aż do momentu, gdy u jej męża zdiagnozowano poważną chorobę. Nagle pojawiły się ogromne koszty leczenia, dojazdy do specjalistów, drogie leki. Sklepik pani Anny przestał generować wystarczające dochody, by pokryć te wydatki i jednocześnie utrzymać rodzinę. Zaczęło się od małych pożyczek, potem chwilówek, które miały "przetrwać do następnego miesiąca". Niestety, spirala zadłużenia szybko się nakręciła. Pani Anna zaciągała kolejne zobowiązania, by spłacić poprzednie, a odsetki rosły w zastraszającym tempie. W końcu, z całkowicie zrujnowanym budżetem domowym i poczuciem beznadziei, musiała podjąć decyzję o upadłości. Była to dla niej jedyna droga, by ratować rodzinę przed całkowitym załamaniem.

Historia Pana Michała: gdy utrata pracy i rozwód prowadzą na finansową krawędź

Pan Michał, inżynier po 40-tce, miał stabilną pracę i kredyt hipoteczny na dom. Niestety, globalny kryzys dotknął jego branżę, a on sam stracił posadę. Chwilę później nastąpił rozwód, co oznaczało konieczność samodzielnego utrzymania mieszkania i płacenia alimentów na dzieci. Pan Michał przez kilka miesięcy szukał nowej pracy, ale bezskutecznie. Oszczędności szybko się skończyły, a raty kredytu i bieżące opłaty stawały się coraz większym ciężarem. Próbował dorabiać dorywczo, ale dochody były zbyt niskie. W końcu, z poczuciem ogromnej presji i bez realnych perspektyw na uregulowanie zobowiązań, stanął na finansowej krawędzi. Upadłość konsumencka okazała się dla niego ostatnią deską ratunku, by uniknąć licytacji domu i całkowitego załamania.

Historia młodych: pułapka "łatwych" chwilówek i życia ponad stan

Młode małżeństwo, Kasia i Tomek, świeżo po studiach, chcieli żyć "na poziomie". Nowe meble, drogi samochód na raty, wakacje na kredyt. Brakowało im świadomości finansowej i umiejętności zarządzania budżetem. Kiedy pojawiły się pierwsze problemy z płynnością, zamiast szukać pomocy, sięgnęli po "łatwe" chwilówki. Jedna pożyczka goniła drugą, a wysokie odsetki szybko sprawiły, że ich zadłużenie rosło lawinowo. Presja społeczna, by "mieć to, co inni", połączona z brakiem edukacji finansowej, doprowadziła ich do sytuacji, w której długi pozabankowe stały się niemożliwe do spłacenia. Upadłość konsumencka była dla nich bolesną, ale konieczną lekcją i szansą na rozpoczęcie budowania finansowej przyszłości od zera, tym razem z większą rozwagą.

Dzień, w którym zapada decyzja: emocjonalna burza przed złożeniem wniosku

Paraliżujący strach, wstyd i poczucie porażki: jak sobie z nimi poradzić?

Decyzja o upadłości to jeden z najtrudniejszych momentów w życiu. Towarzyszy jej paraliżujący strach przed nieznanym, ogromny wstyd i głębokie poczucie porażki. Wiele osób czuje się jak bankrut nie tylko finansowo, ale i życiowo. Chcę Wam powiedzieć: to nie jest koniec, a nowy początek. To szansa na odzyskanie kontroli nad własnym życiem. Pamiętajcie, że każdy może znaleźć się w trudnej sytuacji, a szukanie pomocy to akt odwagi, a nie słabości. Pozwólcie sobie na te emocje, ale nie pozwólcie im Was sparaliżować. Skupcie się na tym, że podejmujecie aktywny krok, by zmienić swoją sytuację.

Rozmowa z rodziną: jak przygotować bliskich na to, co nadchodzi?

Jednym z największych lęków jest reakcja bliskich. Informacja o upadłości jest publiczna i publikowana w Krajowym Rejestrze Zadłużonych, więc prędzej czy później bliscy i tak się dowiedzą. Dlatego tak ważne jest, by to Wy byliście pierwszymi, którzy im o tym powiedzą. Szczerość i otwarta komunikacja są kluczowe. Wyjaśnijcie, co się stało, dlaczego podjęliście taką decyzję i czego możecie potrzebować. Rodzina, która rozumie sytuację, może stać się Waszym największym wsparciem. Pamiętajcie, że to nie jest powód do ukrywania się, a raczej moment, by szukać zrozumienia i pomocy wśród najbliższych.

Pierwszy krok jest najtrudniejszy: gdzie szukać wiarygodnej pomocy i wsparcia?

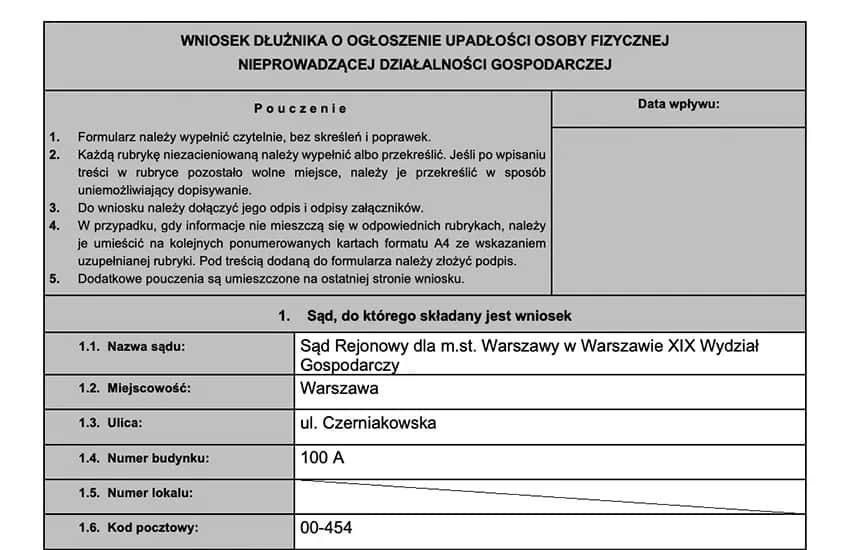

Kiedy już zdecydujecie się na ten krok, pojawia się pytanie: gdzie szukać pomocy? Rynek jest pełen ofert, ale nie wszystkie są wiarygodne. Zawsze rekomenduję szukanie profesjonalnego wsparcia. Prawnicy specjalizujący się w upadłościach konsumenckich czy doradcy finansowi z doświadczeniem w oddłużaniu to osoby, które mogą przeprowadzić Was przez ten proces. Unikajcie firm, które obiecują "łatwe i szybkie" rozwiązania. Upadłość to proces skomplikowany i wymagający rzetelnej wiedzy. Wybór sprawdzonego źródła informacji i zaufanego eksperta to podstawa sukcesu.

Jak naprawdę wygląda życie w trakcie procesu upadłościowego? Relacje z pierwszej ręki

Spotkanie z syndykiem: czy naprawdę "zabrał mi wszystko"? Prawda o masie upadłości

Wokół syndyka narosło wiele mitów. Ludzie często boją się, że "zabierze im wszystko" i będzie ich nękał. Z moich obserwacji wynika, że kontakt z syndykiem jest w większości przypadków rzeczowy i profesjonalny. Jego rolą jest ustalenie masy upadłościowej, czyli Waszego majątku, i jego likwidacja w celu spłaty wierzycieli. Ale to nie oznacza, że zostajecie z niczym! Na pytanie "Czy syndyk zabierze mi całą pensję?" odpowiedź brzmi: nie. Syndyk pozostawi Wam kwotę na utrzymanie, która pozwoli na pokrycie podstawowych kosztów życia. Kwestia utraty mieszkania jest bardziej złożona zależy od jego statusu prawnego i wartości, ale istnieją mechanizmy ochronne, które mają na celu zapewnienie dłużnikowi podstawowych warunków bytowych. Ważne jest, by współpracować z syndykiem i odpowiadać na jego pytania, to przyspieszy cały proces.Nowa codzienność: życie za ustaloną kwotę i nauka finansowej dyscypliny

Po ogłoszeniu upadłości i ustaleniu planu spłaty, życie dłużnika zmienia się. Syndyk wyznacza kwotę, którą co miesiąc musicie przeznaczać na spłatę wierzycieli, uwzględniając jednocześnie koszty Waszego utrzymania. To często oznacza życie z bardzo ograniczonym budżetem i konieczność nauki finansowej dyscypliny. Trzeba nauczyć się priorytetyzować wydatki, szukać oszczędności i planować każdy grosz. Choć to trudne, wiele osób po latach przyznaje, że to właśnie ten okres nauczył ich prawdziwej wartości pieniądza i odpowiedzialnego zarządzania finansami. To czas na przewartościowanie priorytetów i budowanie nowych, zdrowych nawyków.

Koniec telefonów od windykatorów: największa i najszybciej odczuwalna ulga

Jedną z największych i najszybciej odczuwalnych korzyści z upadłości jest odzyskanie spokoju psychicznego. Koniec z nieustannymi telefonami od firm windykacyjnych, groźbami i presją. Kiedy sąd ogłosi upadłość, wszelkie egzekucje zostają wstrzymane, a wierzyciele mogą komunikować się z Wami tylko za pośrednictwem syndyka. To ogromna ulga, która pozwala na odetchnięcie i skupienie się na odbudowie życia. Poczucie bezpieczeństwa, które towarzyszy zakończeniu tego nękania, jest dla wielu bezcenne i stanowi pierwszy krok do powrotu do normalności.

Życie z "czystą kartą": co dzieje się po zakończeniu planu spłaty?

Historia Pana Tomasza 5 lat po upadłości: odzyskany spokój i nowa finansowa świadomość

Pan Tomasz, którego historia zaczęła się od nieudanej inwestycji i lawiny długów, przeszedł przez proces upadłości konsumenckiej. Po 5 latach od zakończenia planu spłaty, spotkałem go ponownie. Był innym człowiekiem. Miał nową pracę, wynajmował mieszkanie i, co najważniejsze, odzyskał spokój. "To była najtrudniejsza, ale i najlepsza decyzja w moim życiu" powiedział mi. "Dziś jestem świadomy każdego wydanego grosza, mam małe oszczędności i wreszcie śpię spokojnie. Upadłość nauczyła mnie pokory i odpowiedzialności, której wcześniej mi brakowało." Jego historia to dowód, że mimo trudności, życie po upadłości jest nie tylko możliwe, ale może być nawet lepsze dzięki wyciągniętym lekcjom.

Realne ograniczenia, na które musisz być gotów: kredyt, raty i BIK

- Przez co najmniej 5 lat od ogłoszenia upadłości, Wasze dane widnieją w Krajowym Rejestrze Zadłużonych.

- W praktyce oznacza to brak możliwości zaciągnięcia kredytu bankowego, zarówno hipotecznego, jak i gotówkowego.

- Trudno będzie również dokonać większych zakupów na raty, np. sprzętu AGD czy elektroniki.

- Wasza historia kredytowa w Biurze Informacji Kredytowej (BIK) będzie negatywna, co utrudni dostęp do jakichkolwiek produktów finansowych.

- Pamiętajcie, że to czas na odbudowę zaufania i udowodnienie, że potraficie odpowiedzialnie zarządzać finansami.

Jak odbudować zaufanie instytucji finansowych krok po kroku?

Odbudowa wiarygodności finansowej po upadłości to proces, ale jest on jak najbardziej możliwy. Wymaga jednak cierpliwości i konsekwencji:

- Terminowe płacenie rachunków: Zawsze płacicie na czas wszystkie bieżące zobowiązania czynsz, prąd, telefon. To buduje pozytywną historię płatności.

- Budowanie oszczędności: Nawet małe, regularne oszczędności pokazują, że potraficie zarządzać pieniędzmi i tworzyć poduszkę finansową.

- Ostrożne korzystanie z usług finansowych: Po upływie okresu ograniczeń, możecie zacząć od małych, bezpiecznych kroków, np. karty kredytowej z niskim limitem i natychmiastową spłatą.

- Monitorowanie swojej historii: Regularnie sprawdzajcie raporty BIK, aby upewnić się, że wszystkie dane są poprawne i widoczna jest poprawa Waszej sytuacji.

- Edukacja finansowa: Kontynuujcie naukę o finansach, by unikać błędów z przeszłości i podejmować świadome decyzje.

Największe mity kontra brutalna prawda o upadłości konsumenckiej

Mit: "Stracę dach nad głową i zostanę z niczym". Co realnie chroni prawo?

To jeden z najbardziej rozpowszechnionych mitów, który paraliżuje wiele osób. Obawa przed utratą mieszkania jest ogromna. Prawda jest taka, że kwestia utraty mieszkania zależy od jego statusu prawnego i wartości. Oczywiście, jeśli mieszkanie jest częścią masy upadłościowej, syndyk może je spieniężyć. Jednak prawo przewiduje mechanizmy ochronne. Często syndyk ma obowiązek wyznaczyć kwotę, która pozwoli dłużnikowi na wynajęcie mieszkania na okres od 12 do 24 miesięcy. Celem upadłości nie jest pozostawienie człowieka bez dachu nad głową, ale zapewnienie mu podstawowych warunków bytowych i danie szansy na nowy start.

Prawda: upadłość to nie amnestia, a trudny i wymagający proces oddłużania

Wielu ludzi myśli, że upadłość to "łatwy sposób na pozbycie się długów" i amnestia. Nic bardziej mylnego. To trudny i wymagający proces, który wymaga dużej dyscypliny i współpracy. Trwa on od 3 do nawet 7 lat, a przez ten czas dłużnik musi żyć za ściśle ustaloną kwotę, spłacając część zobowiązań. To nie jest magiczne wymazanie długów, a raczej restrukturyzacja życia finansowego pod nadzorem sądu i syndyka. Wymaga to ogromnej siły woli i gotowości na zmiany.

Mit: "To łatwy sposób na pozbycie się długów". Dlaczego to nieprawda?

Rozwińmy jeszcze raz, dlaczego upadłość nie jest łatwa. Po pierwsze, jak wspomniałem, to długi czas trwania procesu od 3 do 7 lat to znaczący fragment życia. Po drugie, konieczność życia za ustaloną kwotę oznacza często drastyczne ograniczenie wydatków i rezygnację z wielu przyjemności. Po trzecie, po zakończeniu planu spłaty czekają nas realne ograniczenia w dostępie do kredytów i innych produktów finansowych przez kolejne lata. Wreszcie, informacja o upadłości jest publiczna, co dla wielu jest źródłem wstydu i dyskomfortu. To wszystko sprawia, że upadłość to droga dla odważnych i zdeterminowanych, a nie dla tych, którzy szukają "łatwego wyjścia".

"Czy było warto?": szczere podsumowanie doświadczeń osób, które przeszły tę drogę

Najcenniejsze lekcje, jakie wyciągnęli z kryzysu: czego uczy upadłość?

- Wartość spokoju psychicznego: Uwolnienie się od windykatorów i poczucie bezpieczeństwa to dla wielu bezcenna lekcja.

- Nauka zarządzania finansami: Konieczność życia z ograniczonym budżetem uczy dyscypliny, planowania i świadomego wydawania pieniędzy.

- Świadomość ryzyka: Upadłość to bolesna lekcja o konsekwencjach nieprzemyślanych decyzji finansowych i zaciągania zbyt wielu zobowiązań.

- Znaczenie oszczędzania: Wiele osób zaczyna rozumieć, jak ważna jest poduszka finansowa i regularne odkładanie pieniędzy.

- Odpowiedzialność: Proces uczy brania odpowiedzialności za swoje decyzje i aktywnego działania w celu poprawy sytuacji.

Przeczytaj również: Upadłość konsumencka krok po kroku: Oddłuż się i zacznij od nowa!

Kiedy upadłość jest jedynym słusznym wyjściem, a kiedy warto szukać innych rozwiązań?

Upadłość konsumencka jest zazwyczaj rekomendowana, gdy wszystkie inne metody zawiodły. Jeśli spirala zadłużenia jest zbyt głęboka, a Wy nie macie realnych perspektyw na spłatę zobowiązań, nawet po restrukturyzacji czy negocjacjach z wierzycielami, upadłość może być jedynym słusznym wyjściem. Jest to ostateczność, która pozwala na zamknięcie pewnego etapu i rozpoczęcie życia z czystą kartą.

Warto jednak szukać alternatyw, jeśli Wasza sytuacja finansowa nie jest jeszcze krytyczna. Negocjacje z wierzycielami, restrukturyzacja zadłużenia, konsolidacja kredytów czy wsparcie doradcy finansowego mogą być skuteczne, jeśli macie realne szanse na samodzielne wyjście z długów. Zawsze warto najpierw wyczerpać te możliwości, zanim zdecydujecie się na tak poważny krok, jakim jest upadłość.